מצאתי דרך לנצח את ה S&P500!

אתם יושבים? נכנסתי למערכת מסחר, ביצעתי השוואה של מדד ה S&P500 מול ני”ע מסוים והפערים לאורך 20 שנים היום לא פחות ממטורפים!

ולא רק שהני”ע הזה ניצח את המדד, הוא עשה את זה באופן עיקבי ובשום חלון זמן הוא לא נתן תשואת חסר.

את תחושת הגילוי המעוררת הזו, חוו לא מעט אנשים. כל אחד שעובר את זה כנראה בוחר נ”יע שונה וכנראה לא מעטים מתוכם מגיעים לגילוי המרעיש של מניית ברקשיר

שאותה ניהלו עד לא מזמן וורן באפט (הוא עדיין) וצ’רלי מנגר (ז”ל).

טוב, רגע, בואו נחזור לקרקע

כאן מגיע שלב הביקורת שבו אני אומר לכם שלא מספיק לרוץ לקנות מדד כי זו כל התורה בהשקעה פאסיבית.

חשוב להבין איך כל העסק הזה עובד כדי שתדעו להתמודד עם פייק ניוז ופומו חזק או כתבות מגמתיות נגד השקעה פאסיבית.

חשוב שתדעו להתמודד עם משברים אמיתיים. זה מאד לא קל לתחזק אסטרטגיה פאסיבית במשך עשורים. אז לא אתן כאן את כל התורה, אבל הנה כלי אחד קטן לארגז הכלים שלכם.

בואו נחזור לדוגמא של מניית ברקשייר. הרי וורן באפט מנצח את המדדים, הוא המשקיע הגדול בהיסטוריה, לא? אני לא יודע אם הוא הכי גדול,

אבל הוא בהחלט הכי מפורסם ולמען האמת בטווח של עשורים אחורה הוא באמת ניצח את המדדים, אבל אם בוחנים טווחים של 20-30 שנים,

שבהם השוק היה יותר יעיל וגם כנראה שכבר היה קשה יותר להשיג מידע קריטי שלא גלוי לכל המשקיעים, בחלונות זמן ארוכים בשנים האלה לרוב הוא דווקא הפסיד ל S&P500.

אבל איך תדעו את זה? הרי שאם נכנסים למערכת מסחר ומשווים את המדד למניית ברקשיר רואים בוודאות שברקשיר מוחצת את המדד…

אז מי צודק והיכן הטעות?

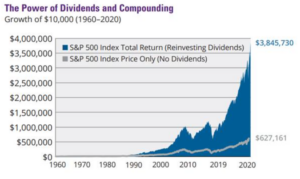

הטעות הנפוצה היא ההתעלמות מהדיבידנדים ולפעמים גם השפעות מט”ח.

מנית ברקשיר לא מחלקת דיבידנדים, היא משקיעה אותם בחזרה בנכסי הקרן בעוד שכל מי שביצע את ההשוואה של המניה מול המדד עצמו כנראה לא ידע שהמדד מייצג את התשואה של כל החברות ללא הדיבינדים שחולקו.

בכחול: קרן צוברת דיבידנדים שמחקה את ה S&P500

בירוק: מניית ברקשיר

בסגול: מדד ה S&P500 ללא דיבידנדים

כאשר אנחנו רוצים להשוות תשואות עלינו להתייחס לדיבידנדים שחולקו ולמען ההוגנות להשקיע אותם מחדש בהנחה שאנחנו מתכוונים להשקיע לטווח ארוך ולא מושכים חלק מההשקעה או לפחות לא חלק שונה מכל ני”ע בהשוואה.

בנוסף, חשוב לוודא שהתשואות שאתם משווים נמדדות באותו המטבע, אחרת השפעות המט”ח יהרסו לכם את ההשוואה ויהיה לכם קשה להכיל את השפעות המט”ח על הגרף (אולי קל יותר רק על התוצאה הסופית).

באופן דומה לני”ע שונים שאנחנו משווים מול המדדים, כך צריך לעשות גם בהשוואה של מכשירי חיסכון שמחקים מדד מסוים כמו קופת גמל להשקעה, פוליסת חיסכון, קופת גמל, קרן השתלמות וכו’..

אתם הרי לא מקבלים דיבידנדים מהמכשירי חיסכון האלו, נכון?

הדיבינדים אכן מחולקים והם מושקעים מחדש עבורכם. לכן חייבים להשוות את התשואה למדד כולל השקעה מחודשת של הדיבינדים.

זה אולי נשמע לכם זניח, אבל בטווח של עשורים ההבדל עצום.

צאו ללמוד ולחקור, אני מעודד אתכם לדעת כמה שיותר.

עכשיו כשאתם יודעים להשוות נכון יותר (אם לא ידעתם לפני) המסקנות שלכם יהיו מבוססות על נתונים טובים יותר.